まず、節税目的で民事信託は使えません。

税金を節約することが目的の場合、民事信託はおすすめできません。節税目的以外の部分、お金ではなく「想い」を実現したい場合に利用をおすすめします。

民事信託契約を組成する際にも税金は発生します。

しかし、できれば無駄な税金は支払いたくないものです。

信託発生時、信託期間中、信託終了時、それぞれの課税関係を以下で確認しましょう。

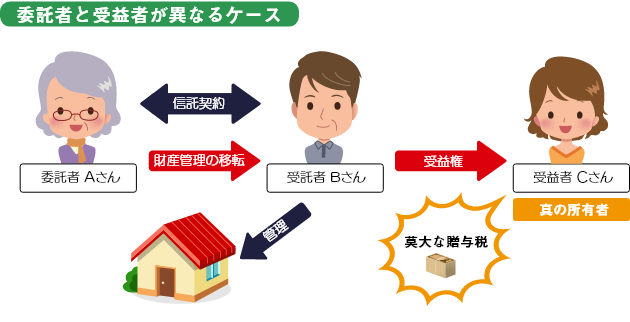

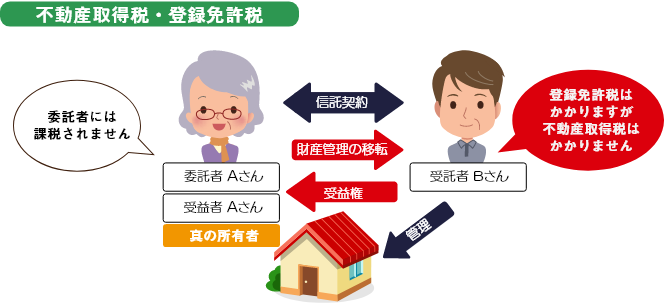

課税は「受益権を持つ者(受益者)」を「真の所有者」として捉えます。

ですので、

Aさん【委託者】⇒ Bさん【受託者】

⇒ Cさん【受益者】

としてしまうと財産をCさんへ贈与したこととなり、莫大な贈与税がかかります。

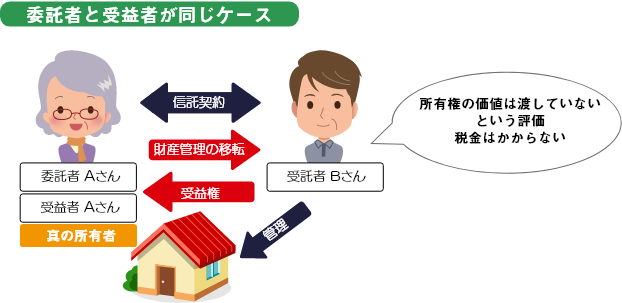

ですが

Aさん【委託者】⇒ Bさん【受託者】

⇒ Aさん【受益者】

とすることで、Aさんは真の所有者としての権利は持ったまま、

管理・修繕する権利や処分する権利をBさんに託しただけで所有権の価値は渡していないという評価となり、税金はかかりません。

正確に言うと AさんからBさんに譲渡した際にAさんが負担する譲渡所得税、AさんBさんが負担する贈与税、Bさんが負担する不動産取得税、登録免許税が一切かかりません。唯一信託財産である旨を表示する信託の登記につき登録免許税がかかります。

以上を自益信託といい、現在の民事信託のほとんどは自益信託で設定しています。

① 自益信託(委託者と受益者が同じ)の場合

民事信託では信託財産の移転は発生しないため

相続税・贈与税・譲渡取得税は課税されません。

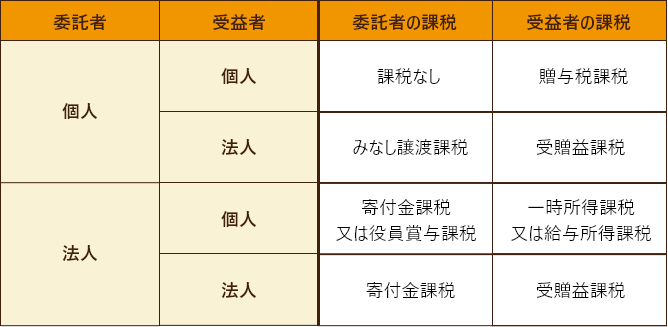

② 他益信託(委託者と受益者が異なる)の場合

民事信託では信託財産が委託者から受益者に移転したものとみなされます。

受託者は、名義人として信託財産を運用管理しているだけとなります。

※信託契約に適正対価があるに場合は、

委託者に譲渡所得課税(法人の場合は譲渡課税)が課税されます

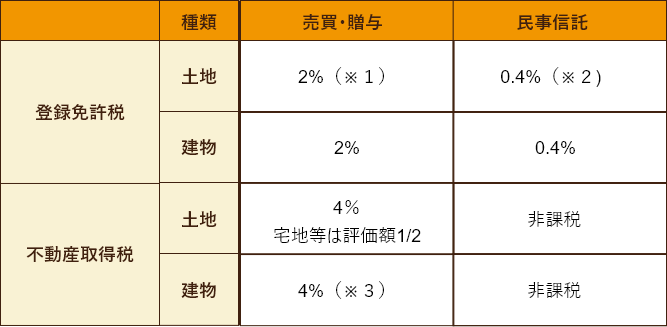

不動産を売買、贈与する場合と比較して、民事信託で受益権を移転する場合は、不動産取得税、登録免許税は大幅に軽減されます。

①委託者

民事信託では委託者には課税されません。

②受託者

民事信託では信託財産の移転は発生しないため

相続税・贈与税・譲渡取得税は課税されません。

(※1)売買のみ、令和3年3月31日まで 1.5%

(※2)令和3年3月31日まで 0.3%

(※3)住宅のみ、令和3年3月31まで 3%

・1通につき200円が必要となります。

・但し、例外として公正証書により民事信託の契約書を作成する場合は不要です。

受益者は、信託財産から発生する所得について、自分の所得として確定申告を行う必要があります。但し、信託から損失が生じた場合は、その損失はなかったものとみなされます。

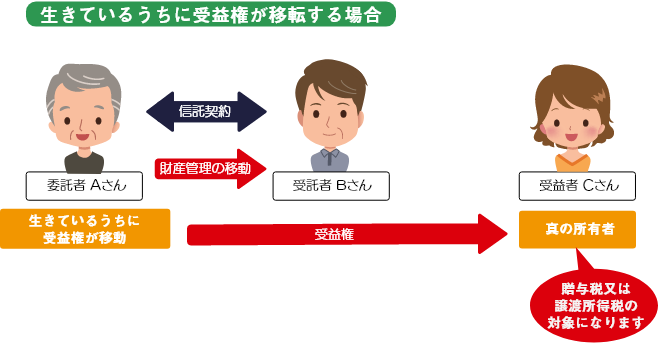

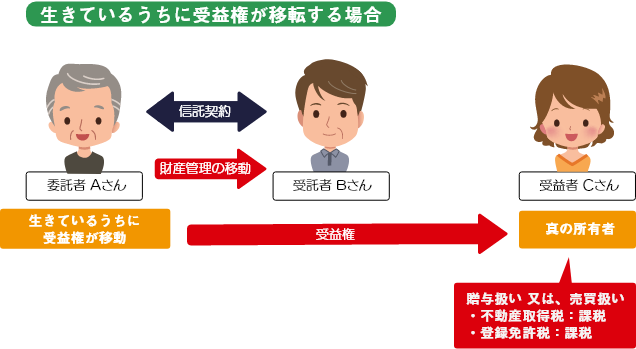

① 受益権を贈与、売買した場合

旧受益者から新受益者に受益権が移転した場合、その対価の有無により課税が異なります。

贈与(対価がなく、ゼロ円で渡した場合) 贈与税が課税されます。

売買(対価がある場合) 利益がある場合譲渡所得税が課されます。

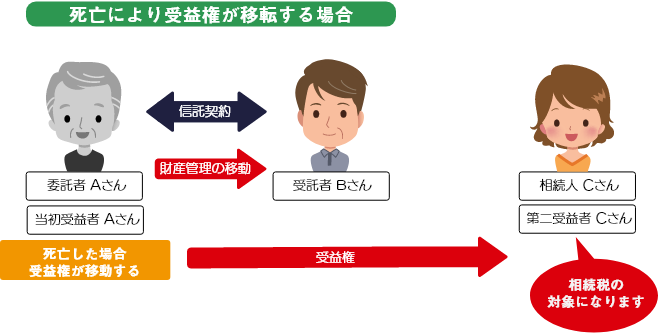

② 受益権を相続した場合

旧受益者が死亡した際に受益権が移転した場合、新受益者に相続税が課税されます。

③ 受託者が解任・辞任・死亡した場合

信託財産の所有権が旧受託者から新受託者に移転しても、受益権は移転しないため、課税されません。

①委託者に変更があった場合

不動産取得税:非課税

登録免許税:不動産1つにつき1,000円

②受益者に変更があった場合

不動産取得税:非課税

登録免許税:不動産1つにつき1,000円

③受託者に変更があった場合

不動産取得税:非課税

登録免許税:所有権移転登記 非課税

但し、受託者が法人で合併をした場合は登録免許税が必要な場合があります。

ポイントは受益権の行方です。

受益権を持つ者が真の所有者ですから、信託終了時に受益権が誰に、何の原因で移るかで、課税関係は変わってきます。

<生きているうちに受益権が移転する場合>

Ⅰ 対価を払わずに受益権が移転すると、贈与となり、贈与税の対象となります

Ⅱ 対価を支払って受益権が移転すると、売買となり、譲渡所得税の対象となります。

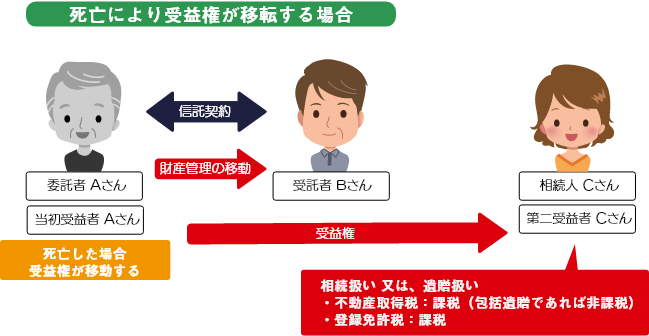

<死亡により受益権が移転する場合>

Ⅲ 相続人の一人に受益権が移転すると、相続となり、相続税の対象となります。

Ⅳ 相続人でない人に受益権が移転すると、遺贈となり、相続税の対象となります。

受益権がもともとの所有者から移転しなければ、贈与税・相続税・譲渡所得税の課税関係はありません。

① 委託者(残余財産受益者でない)

残余財産受益者でない場合は課税されません。

② 受託者(残余財産受益者でない)

残余財産受益者でない場合は課税されません。

③ 受託者(残余財産受益者)

信託財産は移転してないとみなされ、課税されません。

④ 受託者以外の者(残余財産受益者)

受益者死亡の場合は、残余財産受益者・帰属権利者に相続税が課税

受益者死亡以外の場合は、残余財産受益者に贈与税、最終受益者に譲渡所得税(法人は譲渡課税)が課税されます。

〈旧受益者が生きている間に受益権が新受益者に移転する場合〉

Ⅰ 対価を払わずに受益権が移転すると、贈与扱いとなり、不動産取得税は課税され、登録免許税が土地も建物も2%がかかります。

Ⅱ 対価を支払って受益権が移転すると、売買扱いとなり、不動産取得税は課税され、登録免許税も土地1.5%、建物2%がかかります。

〈旧受益者が死亡後に受益権が新受益者に移転する場合〉

Ⅲ 相続人の一人に受益権が移転すると、相続扱いとなり、不動産取得税は非課税、登録免許税が土地も建物も0.4%かかります。

Ⅳ 相続人でない人に受益権が移転すると、遺贈扱いとなり、不動産取得税は特定遺贈なら課税され、包括遺贈なら課税されません。登録免許税が土地も建物も2%かかります。

①残余財産受益者が委託者の場合

不動産取得税:非課税

登録免許税:信託抹消登記 不動産1つにつき1,000円

所有権移転登記 非課税

②残余財産受益者が受益者の相続人の場合

不動産取得税:非課税

登録免許税:信託抹消登記 不動産1つにつき1,000円

所有権移転登記 0.4%

③残余財産受益者が受益者の相続人以外の場合

不動産取得税:課税

登録免許税:信託抹消登記、 不動産1つにつき1,000円

所有権移転登記 2%

電話する

電話する アクセス

アクセス メニュー

メニュー

ホーム

ホーム 民事信託について

民事信託について 他の方法

他の方法 手続きの流れ

手続きの流れ 事務所紹介

事務所紹介 お問い合わせ

お問い合わせ